نحوه معامله قراردادهای آتی در MEXC

معاملات آتی یک تلاش پویا و بالقوه سودآور است که به معامله گران این فرصت را می دهد تا از تغییرات قیمت در دارایی های مالی مختلف سود ببرند. MEXC، یک صرافی پیشرو مشتقات ارزهای دیجیتال، بستری قوی را برای معامله گران فراهم می کند تا با سهولت و کارایی در معاملات آتی شرکت کنند. هدف این راهنمای جامع این است که شما را به دانش و مهارت های لازم برای پیمایش موفقیت آمیز دنیای معاملات آتی در MEXC مجهز کند.

معاملات آتی چیست

- قراردادهای آتی شکلی از قراردادهای مشتقه هستند که طرفین معامله را ملزم می کنند تا معامله یک دارایی را در تاریخ و نرخ ثابتی در آینده انجام دهند. خریدار و فروشنده باید از قیمت تعیین شده در هنگام رزرو قرارداد آتی پیروی کنند. این شرط بدان معناست که قیمت تعیین شده در قرارداد بدون توجه به قیمت فعلی دارایی باید پرداخت شود.

- این قراردادها که در مورد کالاهای فیزیکی یا ابزارهای مالی قابل اجرا هستند، مقادیر مربوط را مشخص میکنند و معمولاً در بورسهای آتی مانند MEXC معامله میشوند.

- معاملات آتی به عنوان ابزار محبوبی برای محافظت در برابر کاهش قیمتهای بازار و کاهش ریسکهای مرتبط با نوسانات قیمت در معاملات عادی عمل میکنند.

Futures چگونه در MEXC کار می کند

- قراردادهای آتی به معامله گران اجازه می دهد قیمت دارایی را در قرارداد تعیین کنند. این دارایی می تواند هر کالایی که معمولاً معامله می شود مانند نفت، طلا، نقره، ذرت، شکر و پنبه باشد. دارایی پایه همچنین می تواند سهام، جفت ارز، ارز دیجیتال و اوراق خزانه باشد.

- یک قرارداد آتی قیمت هر یک از این دارایی ها را در تاریخ آینده قفل می کند. یک قرارداد آتی استاندارد دارای تاریخ سررسید است که به عنوان انقضا و قیمت تعیین شده نیز شناخته می شود. تاریخ سررسید یا ماه معمولاً برای شناسایی معاملات آتی استفاده می شود.

به عنوان مثال،

قراردادهای آتی ذرت که در ژانویه منقضی می شوند، آتی ذرت ژانویه نامیده می شوند.

- به عنوان یک خریدار قرارداد آینده، شما ملزم به مالکیت کالا یا دارایی در سررسید قرارداد خواهید بود. این مالکیت می تواند به صورت نقدی باشد و همیشه نباید مالکیت دارایی فیزیکی باشد.

- نکته اصلی که باید به خاطر داشته باشید این است که خریداران می توانند قرارداد آتی خود را به شخص دیگری بفروشند و خود را از تعهد قراردادی خود رها کنند.

چرا معامله گران معاملات آتی را انتخاب می کنند؟

معاملات آتی مزایای بسیاری را فراهم می کند که سرمایه گذاران را از هر نوع جذب می کند. از آنجایی که قراردادهای آتی ارزش خود را از دارایی های مالی یا فیزیکی می گیرند، برای مدیریت ریسک و پوشش ریسک در استخراج و تجارت ارزهای دیجیتال عالی هستند. این جنبه مدیریت ریسک، معاملات آتی را از نظر به حداقل رساندن ریسک کارآمدتر می کند.

نحوه باز کردن معاملات آتی در MEXC

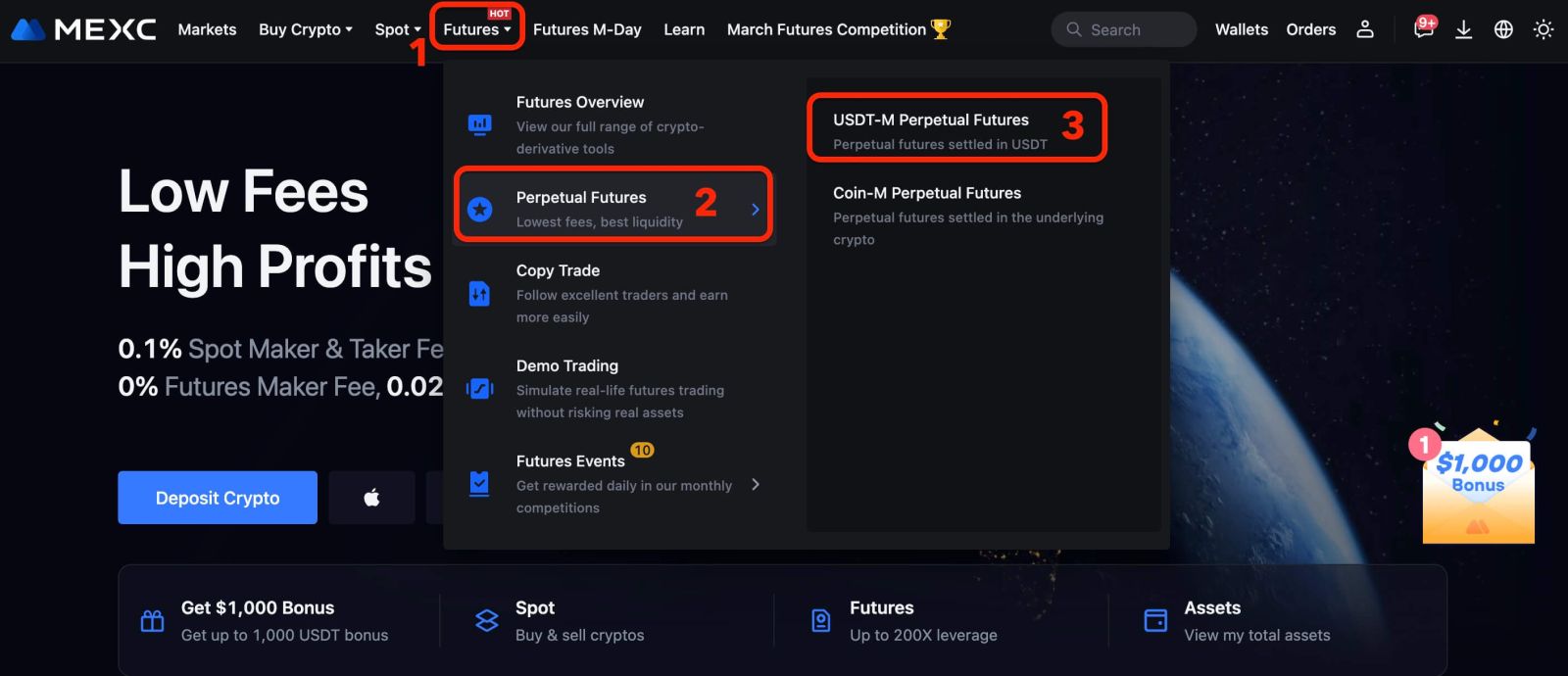

1. با استفاده از یک مرورگر وارد

وب سایت MEXC شوید ، روی [ Futures ] کلیک کنید و [ USDT-M Perpetual Futures ] را انتخاب کنید تا وارد صفحه معاملات آتی زنده شوید.

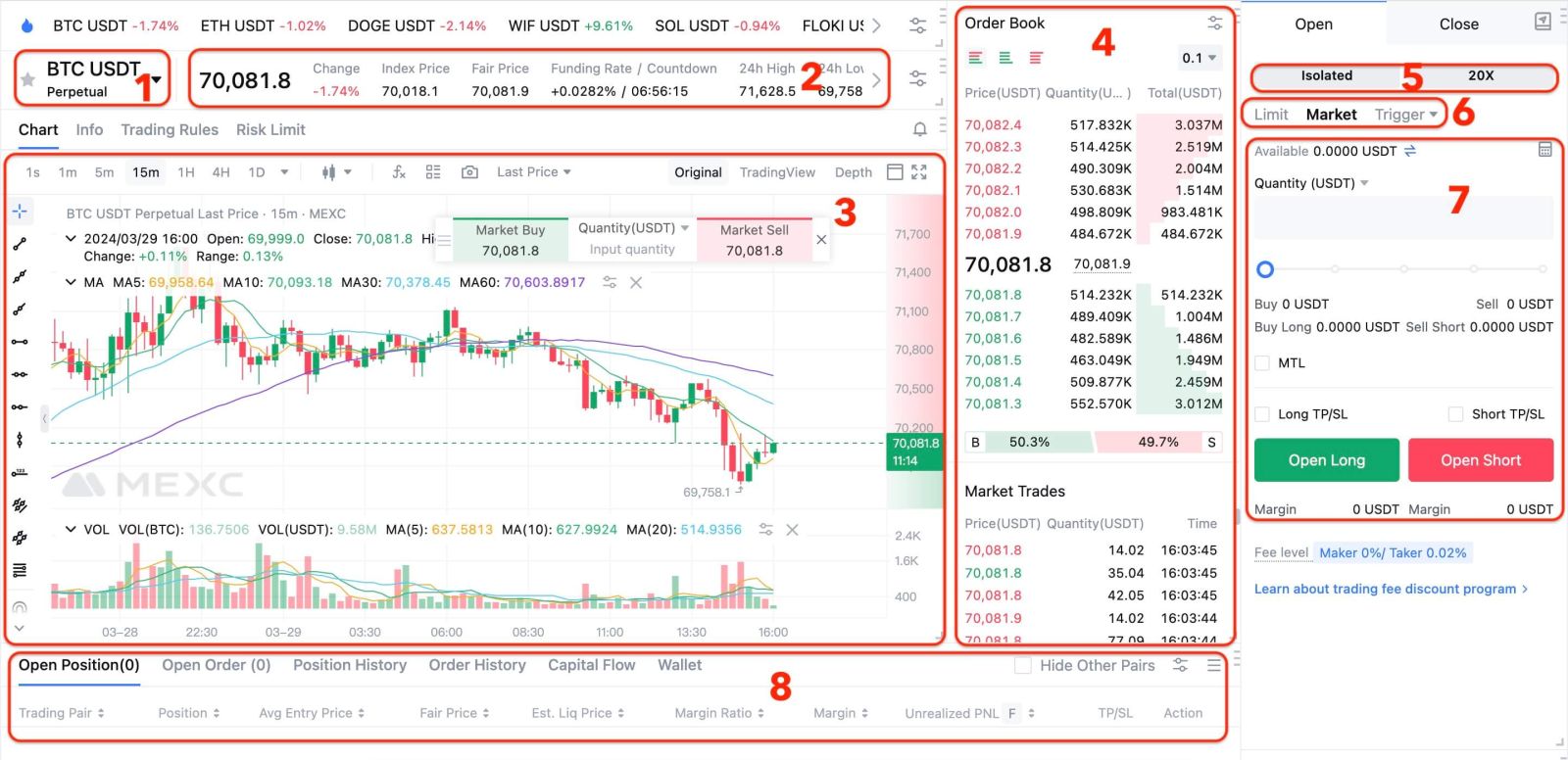

- جفتهای معاملاتی: قرارداد فعلی موجود در رمزارزها را نشان میدهد. کاربران می توانند برای تغییر به انواع دیگر اینجا کلیک کنند.

- داده های معاملاتی و نرخ سرمایه: قیمت فعلی، بالاترین قیمت، پایین ترین قیمت، نرخ افزایش/کاهش و اطلاعات حجم معاملات در عرض 24 ساعت. نمایش نرخ فعلی و بعدی بودجه.

- TradingView روند قیمت: نمودار K-خطی تغییر قیمت جفت معاملات فعلی. در سمت چپ، کاربران می توانند برای انتخاب ابزار ترسیم و نشانگرها برای تحلیل تکنیکال کلیک کنند.

- دفترچه سفارش و داده های تراکنش: دفترچه سفارش فعلی و اطلاعات سفارش تراکنش در زمان واقعی را نمایش دهید.

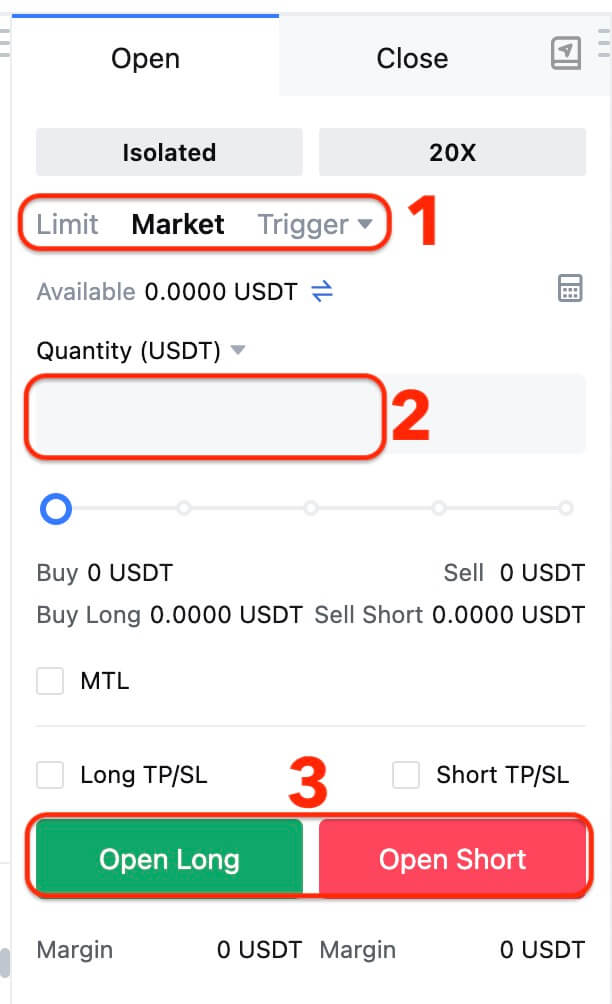

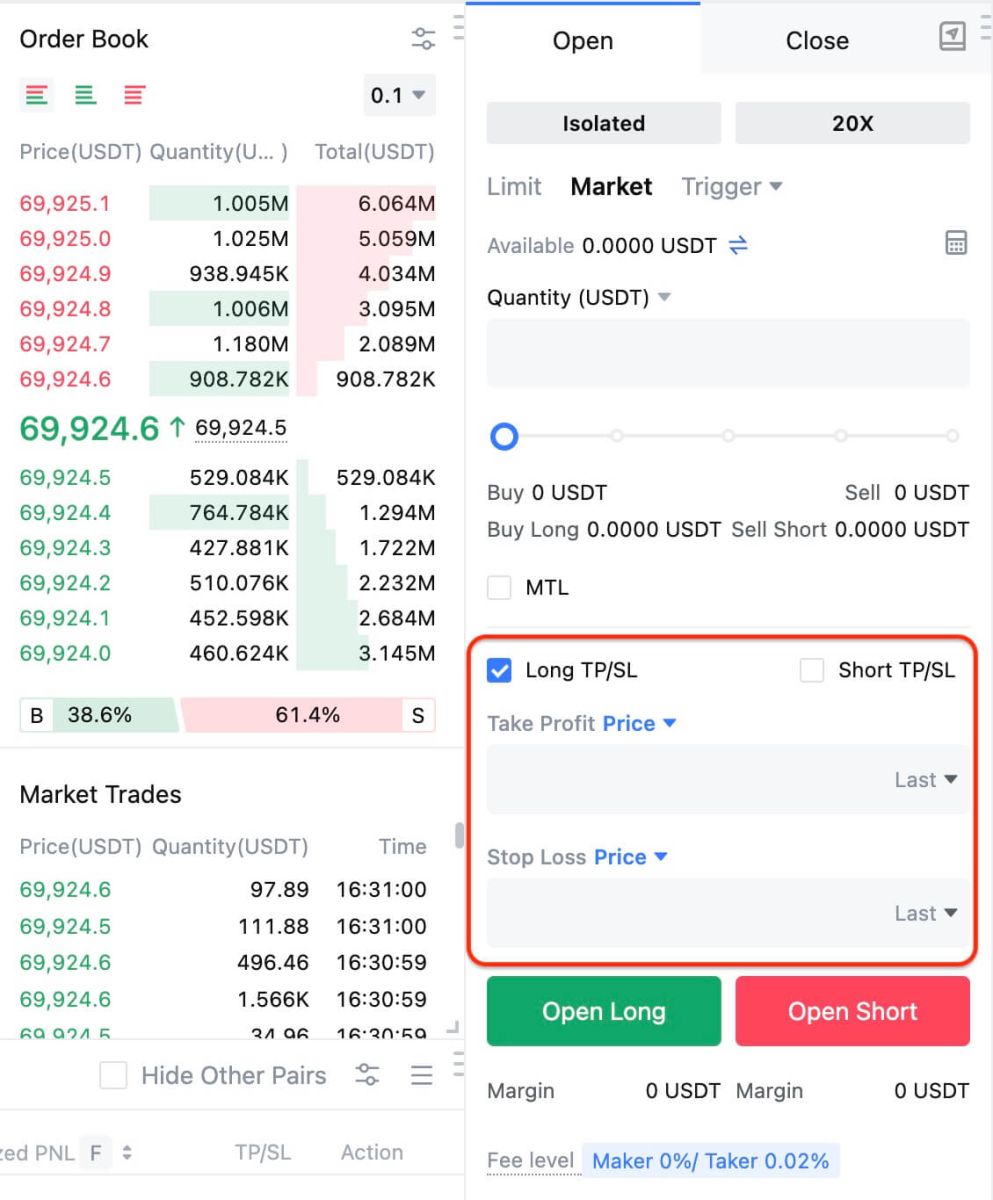

- موقعیت و اهرم: تغییر حالت موقعیت و ضریب اهرم.

- نوع سفارش: کاربران می توانند از بین یک سفارش محدود، سفارش بازار و ماشه انتخاب کنند.

- پنل عملیاتی: به کاربران اجازه می دهد تا انتقال وجه و سفارش را انجام دهند.

- اطلاعات موقعیت و سفارش: موقعیت فعلی، سفارشات فعلی، سفارشات تاریخی و تاریخچه معاملات.

2. معاملات

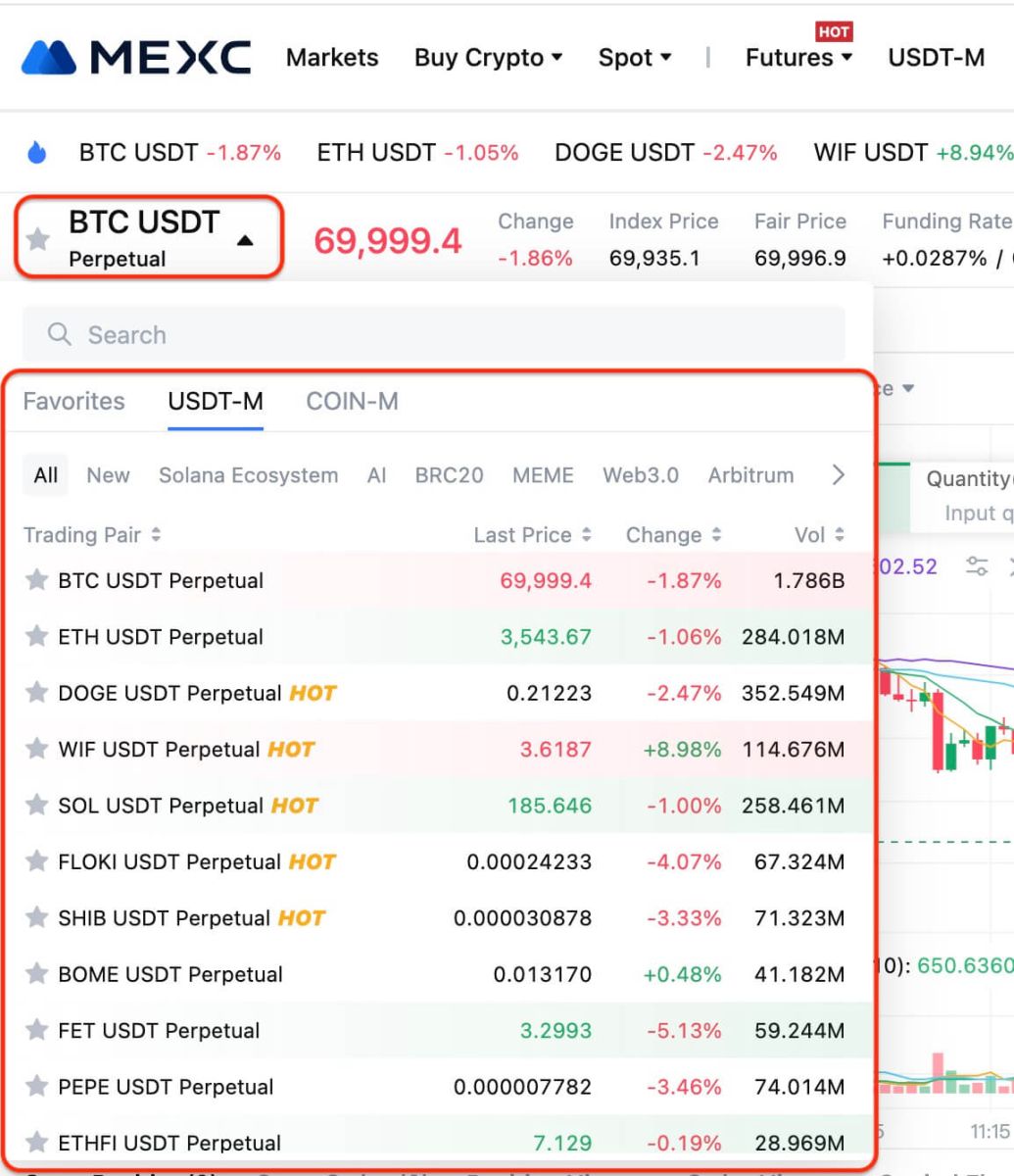

آتی دائمی MEXC شامل معاملات آتی USDT-M و معاملات آتی Coin-M است. قراردادهای آتی USDT-M قراردادهای آتی دائمی هستند که USDT به عنوان حاشیه استفاده می شود. معاملات آتی Coin-M قراردادهای آتی دائمی هستند که دارایی های دیجیتال مربوطه به عنوان حاشیه استفاده می شود. کاربران می توانند جفت های معاملاتی مختلفی را انتخاب کرده و بر اساس نیاز خود به معامله بپردازند.

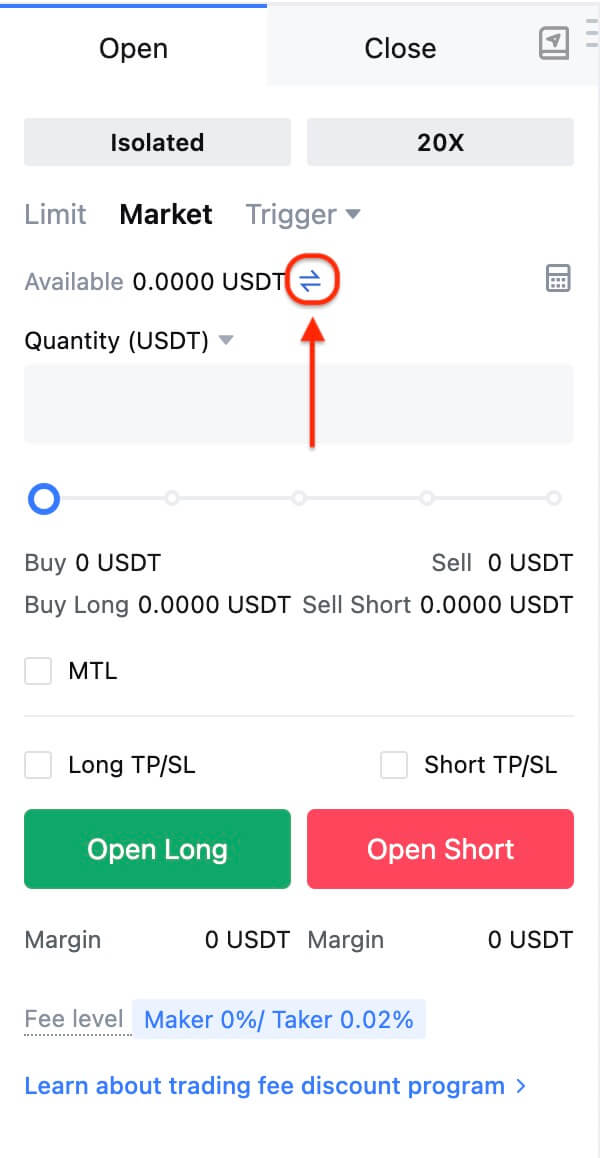

برای انتقال وجه، اگر وجوه کافی در دسترس ندارید، می توانید وجوه را از حساب لحظه ای خود به حساب آتی خود منتقل کنید. اگر وجوهی در حساب نقدی شما موجود نیست، می توانید ابتدا ارز فیات را شارژ یا معامله کنید.

برای ثبت سفارش، اطلاعات سفارش را در پنل سفارش (شامل انتخاب نوع سفارش، قیمت و تعداد) پر کنید، سپس سفارش را ارسال کنید.

3. از

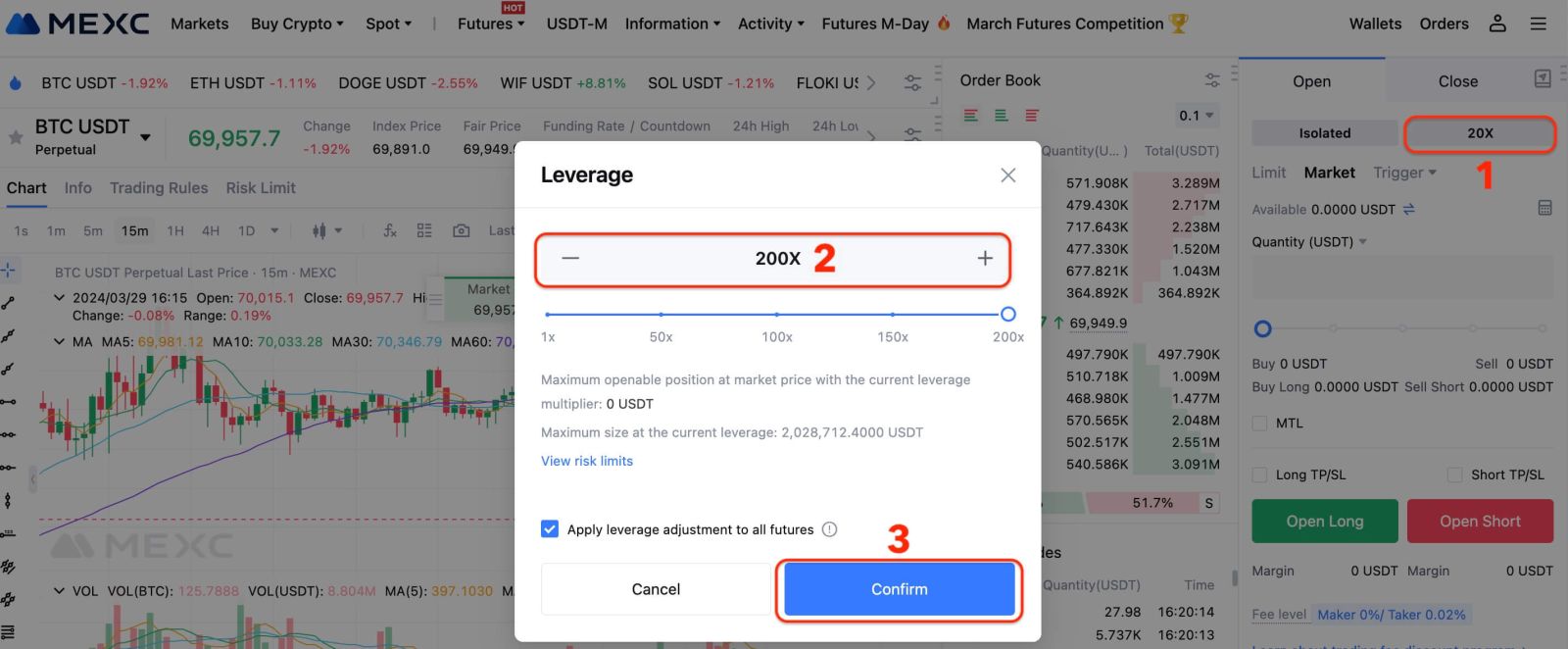

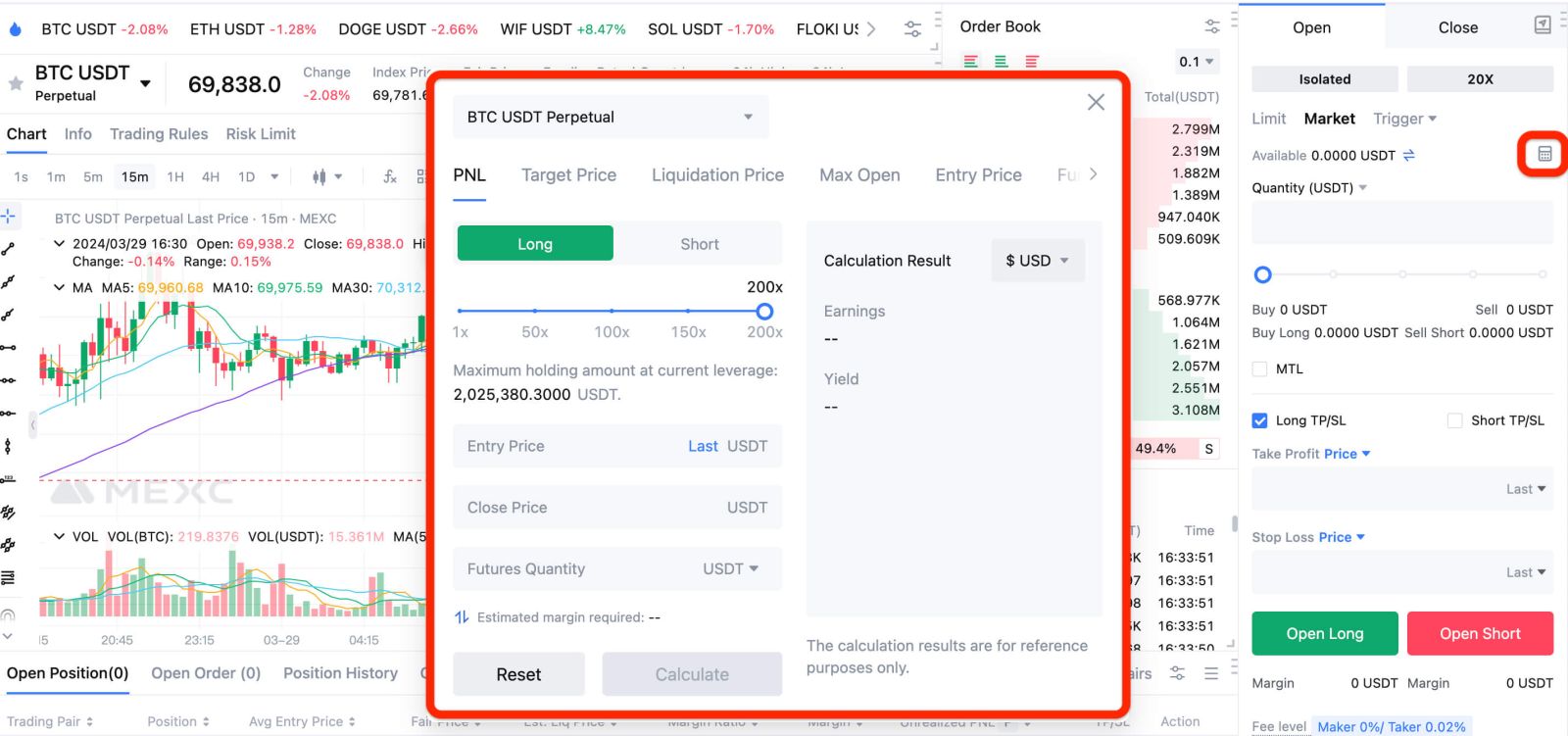

اهرم پشتیبانی آتی دائمی MEXC تا 200 برابر استفاده کنید. ضریب اهرم ممکن است بسته به جفت معاملات آتی متفاوت باشد. اهرم توسط سطوح حاشیه اولیه و حاشیه نگهداری تعیین می شود. این سطوح حداقل بودجه مورد نیاز برای باز کردن و حفظ یک موقعیت را تعیین می کنند.

*در حال حاضر، در حالت هج، کاربران می توانند از ضریب اهرم های مختلف برای موقعیت های طولانی و کوتاه استفاده کنند. MEXC همچنین به کاربران اجازه می دهد تا بین حالت های مختلف حاشیه مانند حالت حاشیه ایزوله و حالت حاشیه متقاطع سوئیچ کنند.

3.1 نحوه تنظیم ضریب

مثال : اگر در حال حاضر موقعیت خرید با اهرم 30 برابری دارید و میخواهید ریسک را با پوشش ریسک کاهش دهید، میتوانید اهرم را از 30 برابر به 20 برابر تنظیم کنید. روی دکمه [Long 30X] کلیک کنید و به صورت دستی نسبت اهرم مورد نظر را روی 20x تنظیم کنید. در نهایت، روی [Confirm] کلیک کنید تا اهرم موقعیت لانگ خود را روی 20 برابر تنظیم کنید.

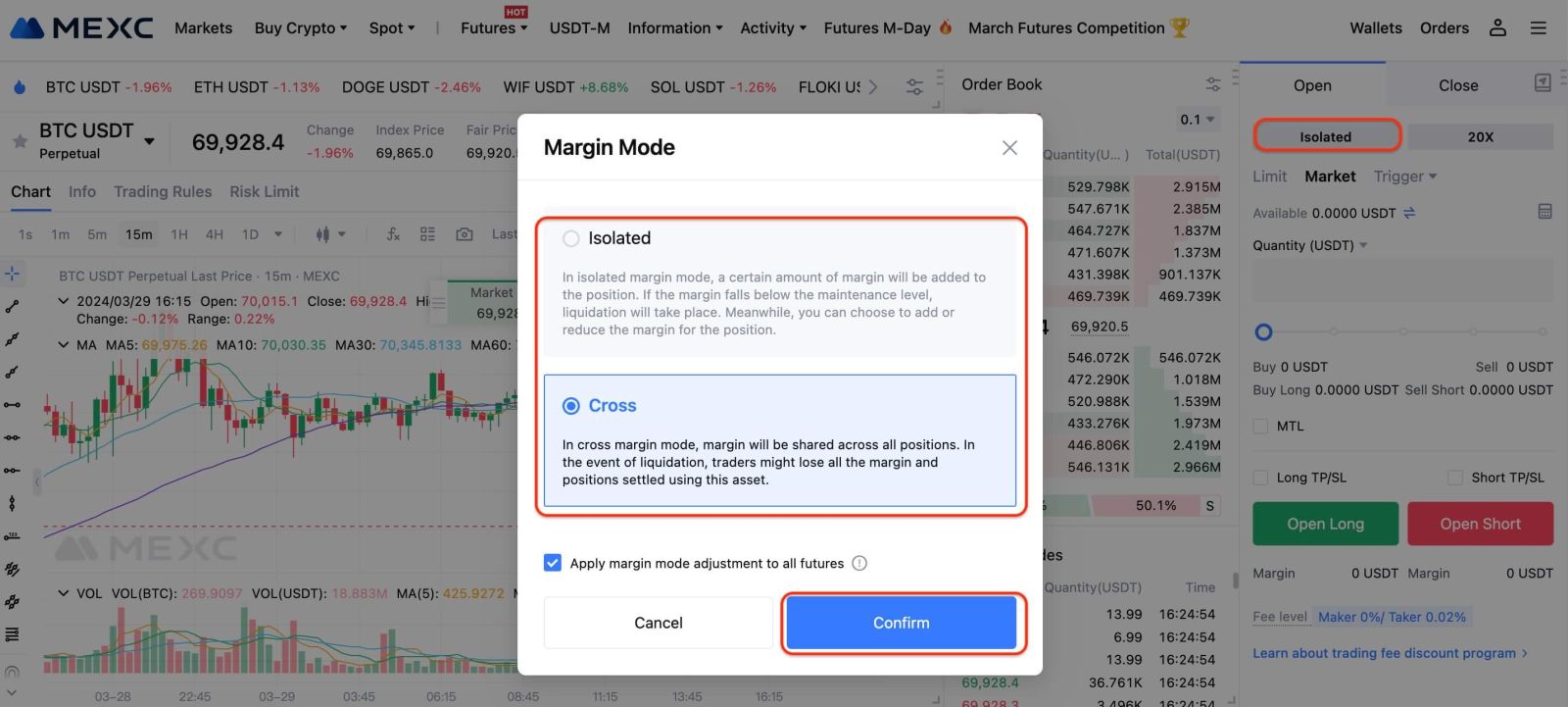

4. حالت مارجین متقاطع

در حالت مارجین متقاطع، کل موجودی حساب به عنوان مارجین برای پشتیبانی از همه موقعیت ها استفاده می شود، بنابراین از انحلال اجباری جلوگیری می شود. در این حالت حاشیه، اگر ارزش خالص دارایی برای برآورده کردن نیاز حاشیه نگهداری کافی نباشد، انحلال اجباری آغاز خواهد شد. اگر یک موقعیت مارجین متقاطع منحل شود، کاربر متحمل ضرر در تمام داراییهای حساب میشود، به استثنای مارجین رزرو شده برای سایر موقعیتهای حاشیه مجزا.

5. حالت حاشیه ایزوله

در حالت حاشیه ایزوله، حداکثر تلفات به حاشیه اولیه و حاشیه اضافی استفاده شده برای آن موقعیت حاشیه ایزوله خاص محدود می شود. اگر موقعیتی تحت انحلال اجباری قرار گیرد، کاربر فقط حاشیه رزرو شده برای موقعیت حاشیه ای جدا شده را از دست می دهد و مانده حساب برای وجوه اضافی استفاده نمی شود. با جدا کردن حاشیه برای یک موقعیت خاص، می توانید ضررهای احتمالی را به آن موقعیت محدود کنید، که در صورت شکست استراتژی معاملاتی سوداگرانه کوتاه مدت شما می تواند مفید باشد.

کاربران این گزینه را دارند که به صورت دستی مارجین را به موقعیت های حاشیه ای جدا شده خود اضافه کنند، که می تواند به بهینه سازی قیمت انحلال کمک کند.

*به طور پیش فرض، سیستم در حالت حاشیه ایزوله کار می کند. با کلیک بر روی دکمه [Cross] حالت به حالت حاشیه متقاطع تغییر می کند.

*در حال حاضر، قراردادهای آتی دائمی MEXC از تغییر از حاشیه ایزوله به مارجین متقاطع پشتیبانی می کند. با این حال، لطفا توجه داشته باشید که در حال حاضر امکان تغییر از حالت حاشیه متقاطع به حالت حاشیه ایزوله وجود ندارد.

5.1 تنظیم موقعیت های ایزوله

در حال حاضر، کاربران می توانند از نسبت های اهرمی مختلف برای موقعیت های طولانی و کوتاه استفاده کنند. آنها می توانند نسبت های اهرمی را برای هر موقعیتی از اهرم متقاطع تا اهرم ایزوله تنظیم کنند.

5.2 نحوه تغییر

مثال : اگر در حال حاضر یک موقعیت آتی طولانی BTC/USDT با اهرم 30 برابری دارید و می خواهید از حالت حاشیه ایزوله به حالت حاشیه متقاطع تغییر دهید، روی [Long 30X]، روی [Cross] کلیک کنید، سپس بر روی [ کلیک کنید. Confirm] برای تکمیل سوئیچ.

6. باز کردن موقعیت های بلند و کوتاه

6.1 خرید طولانی (خرید)

اگر یک معامله گر پیش بینی کند که قیمت بازار آتی افزایش خواهد یافت، با خرید مقدار معینی از معاملات آتی طولانی می شود. طولانی شدن شامل خرید قراردادهای آتی با قیمت مناسب و انتظار برای افزایش قیمت بازار قبل از فروش (بستن موقعیت) برای سود بردن از تفاوت قیمت است. این شبیه به معاملات نقطه ای است و اغلب به عنوان "اول خرید، بعداً فروش" نامیده می شود.

6.2 کوتاهی (فروش)

اگر معاملهگری پیشبینی کند که قیمت بازار آتی کاهش خواهد یافت، با فروش مقدار معینی از معاملات آتی کوتاه میآیند. کوتاهی شامل فروش قراردادهای آتی با قیمت مناسب و انتظار برای کاهش قیمت بازار قبل از خرید (بستن موقعیت) برای سود بردن از تفاوت قیمت است. این اغلب به عنوان "اول بفروش، بعدا خرید" نامیده می شود.

اگر این مراحل را انجام داده اید، به شما تبریک می گویم! در این مرحله، شما با موفقیت معامله کرده اید!

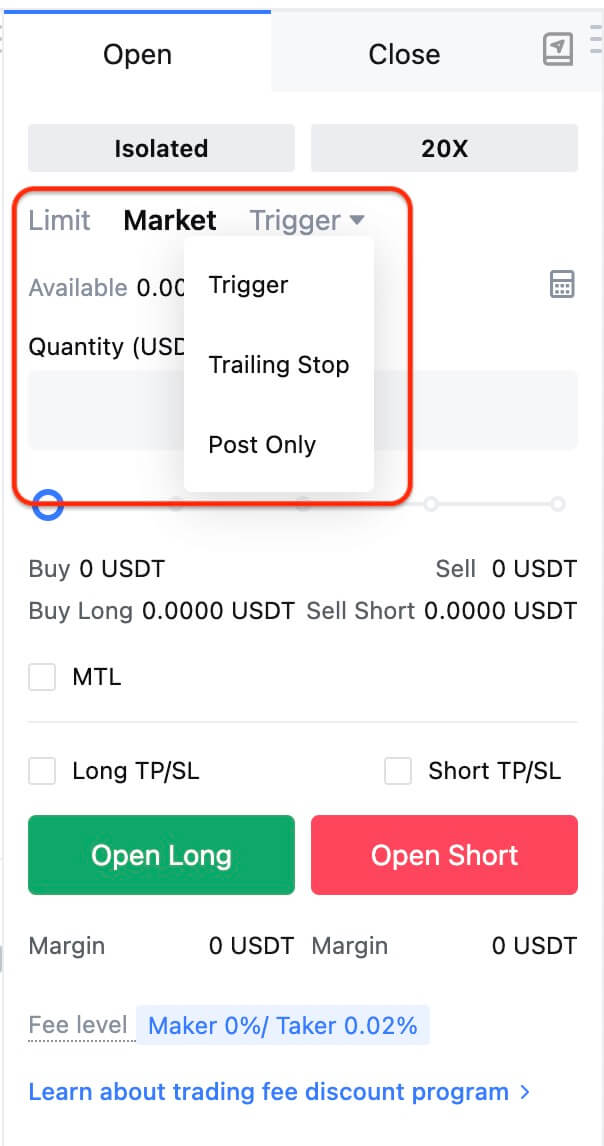

7. Orders

MEXC Futures انواع سفارشات متعددی را برای برآوردن کامل نیازهای تجاری کاربران ارائه می دهد.

7.1 سفارش محدود (Limit Order

) یک سفارش محدود به کاربران اجازه می دهد تا قیمت خاصی را تعیین کنند که می خواهند سفارش خود را با آن اجرا کنند. سفارش با قیمت مشخص شده یا قیمت مناسب تری در صورت موجود بودن تکمیل می شود.

هنگام استفاده از سفارش محدود، کاربران همچنین می توانند نوع زمان اجرای سفارش را بر اساس نیازهای معاملاتی خود انتخاب کنند. گزینه پیشفرض GTC (Good-Till-Canceled) است، اما گزینههای دیگری نیز وجود دارد:

GTC (Good-Till-Canceled): این سفارش تا زمانی که به طور کامل اجرا شود یا به صورت دستی لغو شود فعال باقی میماند.

IOC (Immediate-Or-Cancel): این سفارش بلافاصله با قیمت مشخص شده اجرا می شود یا در صورت عدم تکمیل کامل آن لغو می شود.

FOK (Fill-Or-Kill): این سفارش باید به طور کامل تکمیل شود یا در صورت عدم تکمیل کامل آن لغو شود.

7.2 سفارش بازار

سفارش بازار با بهترین قیمت موجود در دفترچه سفارش در زمان ثبت سفارش انجام می شود. نیازی به تعیین قیمت مشخص توسط کاربر ندارد و امکان اجرای سریع سفارش را فراهم می کند.

7.3 Stop Order

هنگامی که قیمت معیار انتخاب شده (قیمت بازار، قیمت شاخص یا قیمت منصفانه) به قیمت محرک مشخص شده برسد، دستور توقف آغاز می شود. پس از راه اندازی، سفارش با قیمت سفارش مشخص شده (پشتیبانی از حد مجاز یا سفارشات بازار) قرار می گیرد.

7.4 فقط ارسال سفارش

فقط پس از ارسال به این منظور طراحی شده است که اطمینان حاصل شود که سفارش به عنوان سفارش سازنده ثبت می شود و بلافاصله در بازار اجرا نمی شود. کاربران با سازنده بودن می توانند از مزایای دریافت کارمزد معاملات به عنوان تامین کننده نقدینگی در هنگام تکمیل سفارشات خود بهره مند شوند. اگر سفارش در غیر این صورت با سفارشهای موجود در دفترچه سفارش مطابقت داشت، بلافاصله لغو میشود.

7.5 سفارش توقف پایانی دستور

توقف پایانی یک سفارش مبتنی بر استراتژی است که قیمت بازار را ردیابی می کند و قیمت ماشه را بر اساس نوسانات بازار تنظیم می کند. محاسبه خاص برای قیمت ماشه به شرح زیر است:

برای سفارشات فروش: قیمت ماشه واقعی = بالاترین قیمت تاریخی بازار - واریانس دنباله (فاصله قیمت)، یا بالاترین قیمت تاریخی بازار * (1 - واریانس دنباله %) (نسبت).

برای سفارشات خرید: قیمت واقعی ماشه = کمترین قیمت تاریخی بازار + واریانس دنباله دار، یا پایین ترین قیمت تاریخی بازار * (1 + واریانس دنباله دار).

کاربران همچنین می توانند قیمت فعال سازی سفارش را انتخاب کنند. سیستم فقط زمانی شروع به محاسبه قیمت ماشه می کند که سفارش فعال شود.

7.6 TP/SL Order

MEXC Futures از تنظیم هر دو سفارش [سود بگیرید] و [توقف ضرر] به طور همزمان پشتیبانی می کند. به عنوان مثال، هنگام باز کردن یک موقعیت خرید در قرارداد BTC/USDT با قیمت 26752 USDT، میتوانید قیمتهای ماشهای را برای هر دو سفارش [Take Profit] و [Stop Loss] تعیین کنید.

مزایای استفاده از قراردادهای دائمی برای سرمایه گذاری چیست؟ بیایید یک قرارداد مثبت را به عنوان مثال در نظر بگیریم:

فرض کنید معاملهگران A و B همزمان در معاملات BTC شرکت میکنند، جایی که A از قراردادهای دائمی MEXC استفاده میکند و B مستقیماً نقطه (معادل 1 برابر اهرم) را خریداری میکند.

در زمان افتتاح، قیمت BTC 7000 USDT است و ارزش افتتاحیه 1 BTC برای هر دو A و B است. قرارداد دائمی MEXC برای BTC/USDT دارای ارزش قرارداد 0.0001 BTC در هر قرارداد است.

7.7 مثال مورد خرید/طولانی

فرض کنید قیمت بیت کوین به 7500 USDT افزایش یابد. بیایید شرایط سود معامله گر A و معامله گر B را با هم مقایسه کنیم:

| تولید - محصول | الف - آینده های دائمی | ب - نقطه |

| قیمت ورودی | 7000 USDT | 7000 USDT |

| ارزش افتتاحیه | 10000 ادامه (تقریباً 1 بیت کوین) | 1 بیت کوین |

| نسبت اهرمی | 100 x | 1x (بدون اهرم) |

| سرمایه مورد نیاز | 70 USDT | 7000 USDT |

| سود | 500 USDT | 500 USDT |

| نرخ بازگشت | 714.28٪ | 7.14٪ |

7.8 مثال فروش/مورد کوتاه

فرض کنید قیمت BTC به 6500 USDT کاهش یابد. بیایید شرایط سود معامله گر A و معامله گر B را با هم مقایسه کنیم:

| تولید - محصول | الف - آینده های دائمی | ب - نقطه |

| قیمت ورودی | 7000 USDT | 7000 USDT |

| ارزش افتتاحیه | 10000 ادامه (تقریباً 1 بیت کوین) | 1 بیت کوین |

| نسبت اهرمی | 100 x | 1x (بدون اهرم) |

| سرمایه مورد نیاز | 70 USDT | 7000 USDT |

| سود | 500 USDT | - 500 USDT |

| نرخ بازگشت | 714.28٪ | - 7.14٪ |

با مقایسه مثالهای بالا، میبینیم که معاملهگر A با استفاده از اهرم 100 برابری، تنها از 1% حاشیه در مقایسه با معاملهگر B استفاده کرد، اما به همان سود دست یافت. این مفهوم "سرمایه گذاری کوچک، بازده بزرگ" را نشان می دهد.

اگر می خواهید درباره نتایج محاسبه داده ها بیشتر بدانید، می توانید از ویژگی "ماشین حساب" موجود در صفحه معاملات ما استفاده کنید.

یادآوری

سیستم به طور پیش فرض روی حالت حاشیه ایزوله قرار می گیرد. می توانید با کلیک بر روی دکمه Cross Margin به حالت Cross Margin تغییر دهید. لطفاً توجه داشته باشید که در حال حاضر، قراردادهای آتی دائمی MEXC به کاربران اجازه می دهد از حاشیه ایزوله به حاشیه متقاطع سوئیچ کنند، اما نه از حاشیه مارجین به حاشیه ایزوله.