So handeln Sie Futures an der MEXC

Der Handel mit Termingeschäften ist ein dynamisches und potenziell lukratives Unterfangen, das Händlern die Möglichkeit bietet, von Preisbewegungen verschiedener Finanzanlagen zu profitieren. MEXC, eine führende Börse für Kryptowährungsderivate, bietet Händlern eine robuste Plattform für den einfachen und effizienten Handel mit Termingeschäften. Ziel dieses umfassenden Leitfadens ist es, Ihnen das Wissen und die Fähigkeiten zu vermitteln, die Sie benötigen, um sich erfolgreich in der Welt des Futures-Handels an der MEXC zurechtzufinden.

Was ist Futures-Handel?

- Futures sind eine Form von Derivatkontrakten, bei denen die Handelsparteien eine Transaktion mit einem Vermögenswert zu einem festgelegten Datum und Kurs in der Zukunft abschließen müssen. Käufer und Verkäufer müssen sich an den bei der Buchung des zukünftigen Vertrags festgelegten Preis halten. Diese Bedingung bedeutet, dass der im Vertrag festgelegte Preis gezahlt werden muss, unabhängig vom aktuellen Preis des Vermögenswerts.

- Diese Verträge gelten für physische Waren oder Finanzinstrumente, legen die betreffenden Mengen fest und werden typischerweise an Terminbörsen wie MEXC gehandelt.

- Futures dienen als beliebte Instrumente zur Absicherung gegen sinkende Marktpreise und zur Minderung von Risiken im Zusammenhang mit Preisschwankungen im regulären Handel.

Wie funktionieren Futures auf MEXC?

- Mit Terminkontrakten können Händler den Preis des im Kontrakt enthaltenen Vermögenswerts festlegen. Bei diesem Vermögenswert kann es sich um jedes häufig gehandelte Gut wie Öl, Gold, Silber, Mais, Zucker und Baumwolle handeln. Der zugrunde liegende Vermögenswert kann auch aus Aktien, Währungspaaren, Kryptowährungen und Staatsanleihen bestehen.

- Ein Terminkontrakt würde den Preis eines dieser Vermögenswerte zu einem späteren Zeitpunkt festlegen. Ein Standard-Future-Kontrakt hat ein Fälligkeitsdatum, das auch als Ablaufdatum und festgelegten Preis bezeichnet wird. Zur Identifizierung von Futures wird üblicherweise das Fälligkeitsdatum oder der Fälligkeitsmonat verwendet.

Beispielsweise

werden Mais-Futures-Kontrakte, die im Januar auslaufen, als Januar-Mais-Futures bezeichnet.

- Als zukünftiger Vertragskäufer sind Sie verpflichtet, bei Fälligkeit des Vertrags das Eigentum an der Ware oder dem Vermögenswert zu übernehmen. Dieses Eigentum kann in bar erfolgen und muss nicht immer das Eigentum an physischen Vermögenswerten sein.

- Der wichtigste Punkt, den es zu beachten gilt, ist, dass Käufer ihren Terminkontrakt an jemand anderen verkaufen und sich so von ihrer vertraglichen Verpflichtung befreien können.

Warum entscheiden sich Händler für Futures?

Der Futures-Handel bietet viele Vorteile, die Anleger aller Art anziehen. Da Futures ihren Wert aus finanziellen oder physischen Vermögenswerten ableiten, eignen sie sich hervorragend für das Risikomanagement und die Absicherung beim Kryptowährungs-Mining und -Handel. Dieser Aspekt des Risikomanagements macht den Futures-Handel im Hinblick auf die Risikominimierung effizienter.

So eröffnen Sie einen Futures-Handel an der MEXC

1. Anmelden

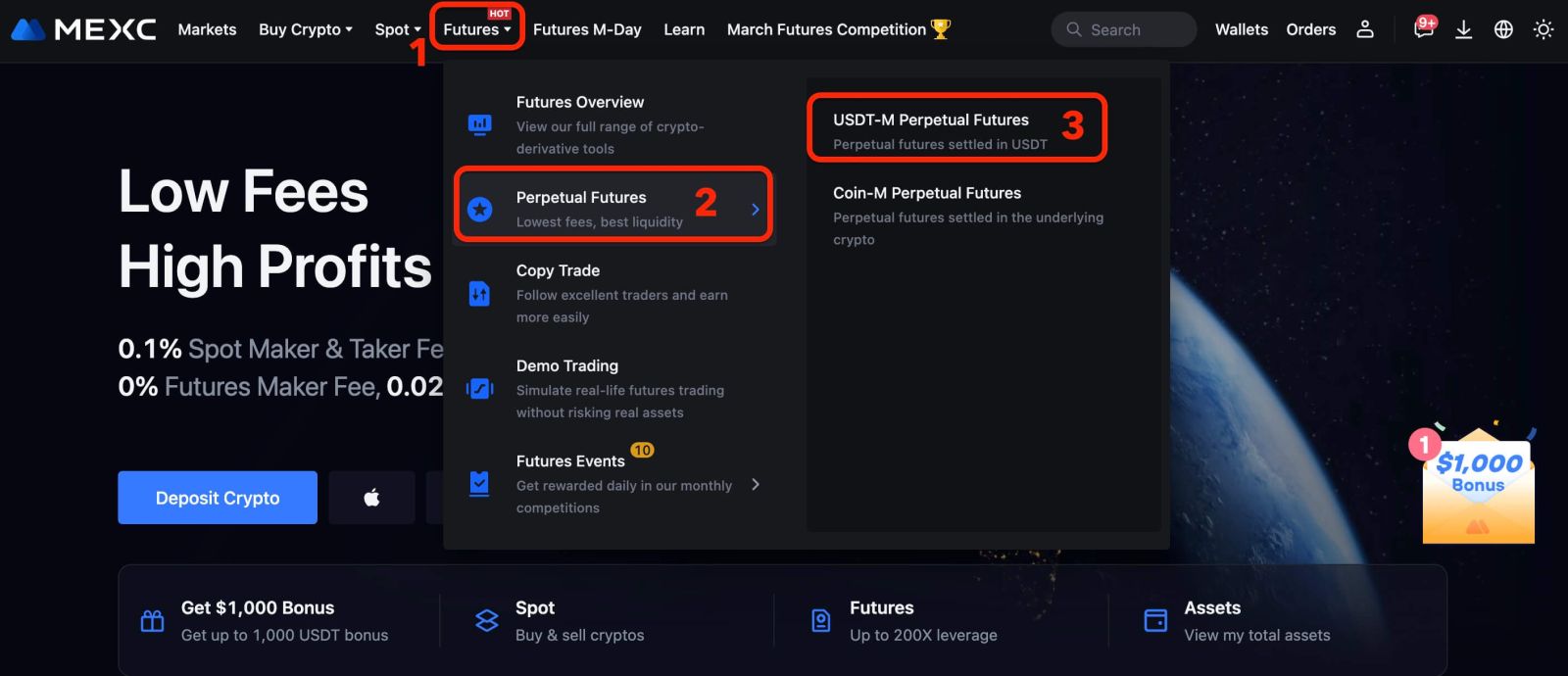

Besuchen Sie die MEXC-Website mit einem Browser, klicken Sie auf [ Futures ] und wählen Sie [ USDT-M Perpetual Futures ], um die Live-Futures-Handelsseite aufzurufen.

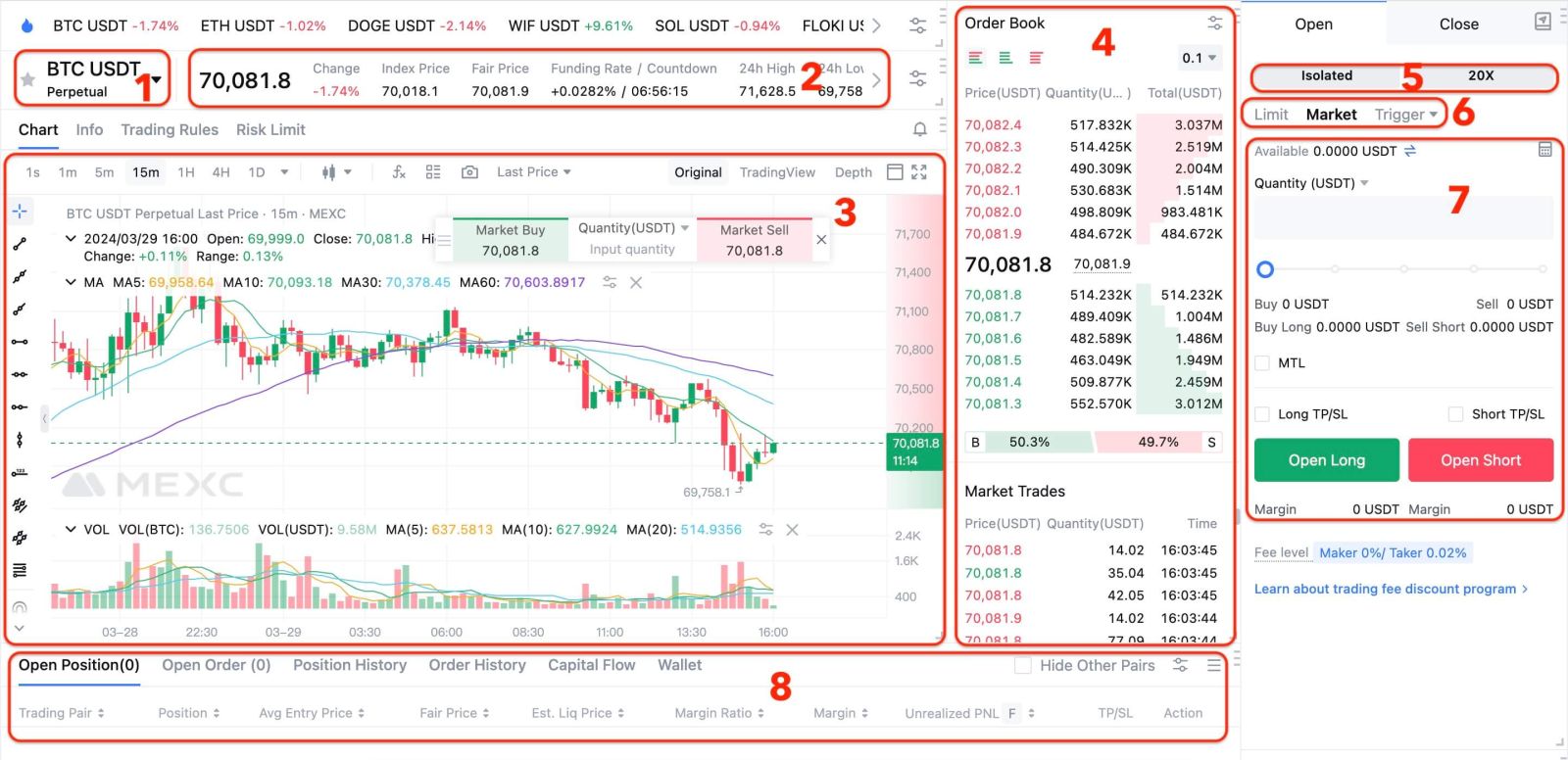

- Handelspaare: Zeigt die dem aktuellen Vertrag zugrunde liegenden Kryptos an. Benutzer können hier klicken, um zu anderen Sorten zu wechseln.

- Handelsdaten und Finanzierungsrate: Aktueller Preis, höchster Preis, niedrigster Preis, Anstiegs-/Abfallrate und Informationen zum Handelsvolumen innerhalb von 24 Stunden. Zeigen Sie die aktuellen und nächsten Förderraten an.

- TradingView-Preistrend: K-Linien-Diagramm der Preisänderung des aktuellen Handelspaares. Auf der linken Seite können Benutzer klicken, um Zeichenwerkzeuge und Indikatoren für die technische Analyse auszuwählen.

- Orderbuch- und Transaktionsdaten: Zeigt das aktuelle Orderbuch und Informationen zu Transaktionsaufträgen in Echtzeit an.

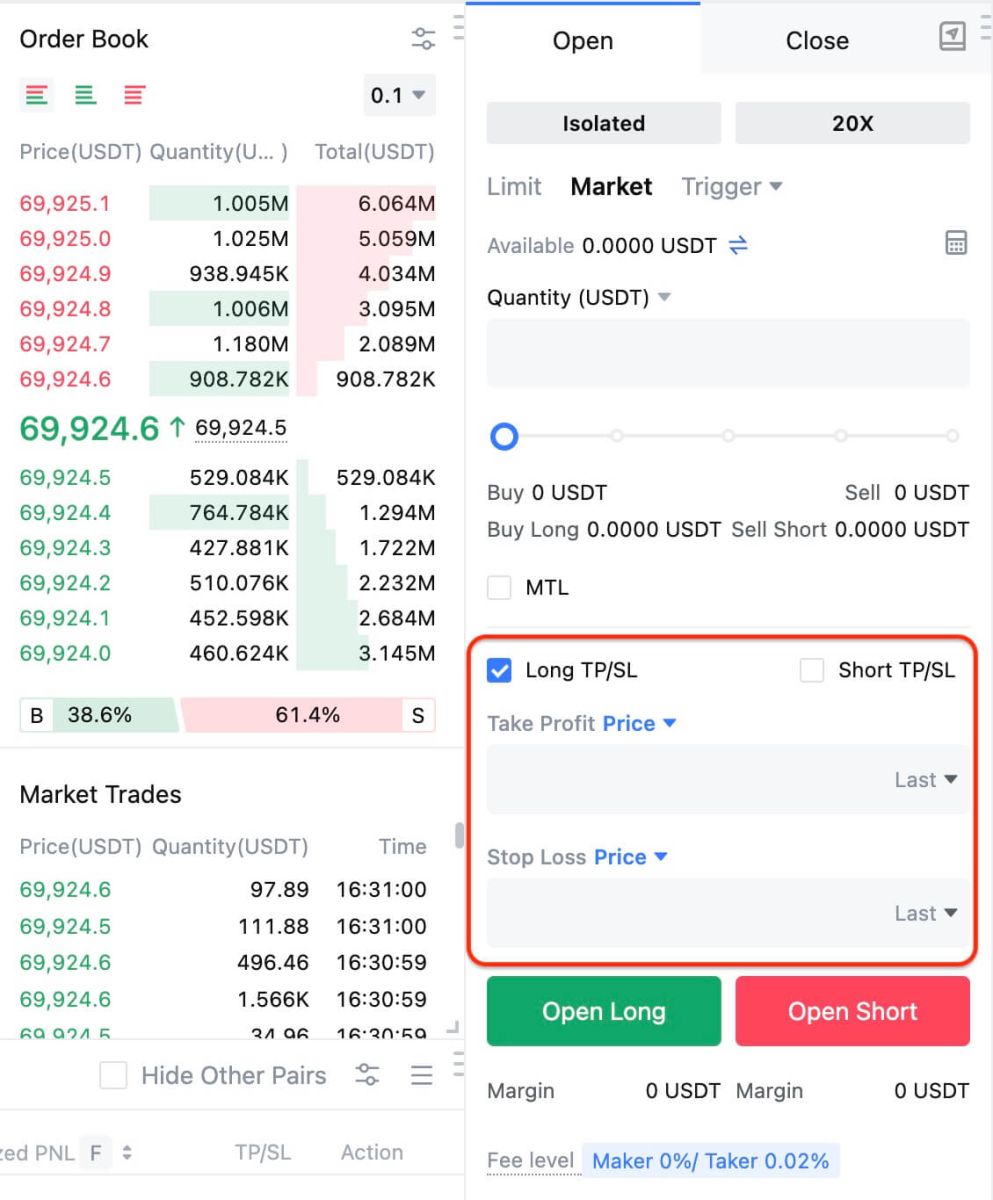

- Position und Leverage: Umschalten des Positionsmodus und des Leverage-Multiplikators.

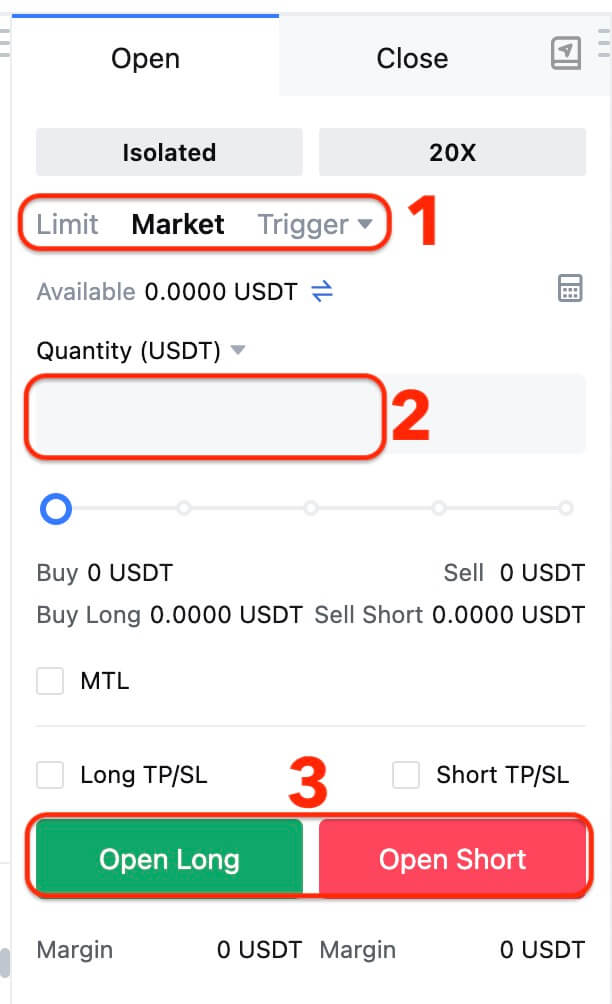

- Auftragstyp: Benutzer können zwischen einer Limit-Order, einer Market-Order und einem Trigger wählen.

- Bedienfeld: Ermöglicht Benutzern das Durchführen von Geldtransfers und das Aufgeben von Bestellungen.

- Positions- und Bestellinformationen: Aktuelle Position, aktuelle Bestellungen, historische Bestellungen und Transaktionshistorie.

2. Der Handel mit

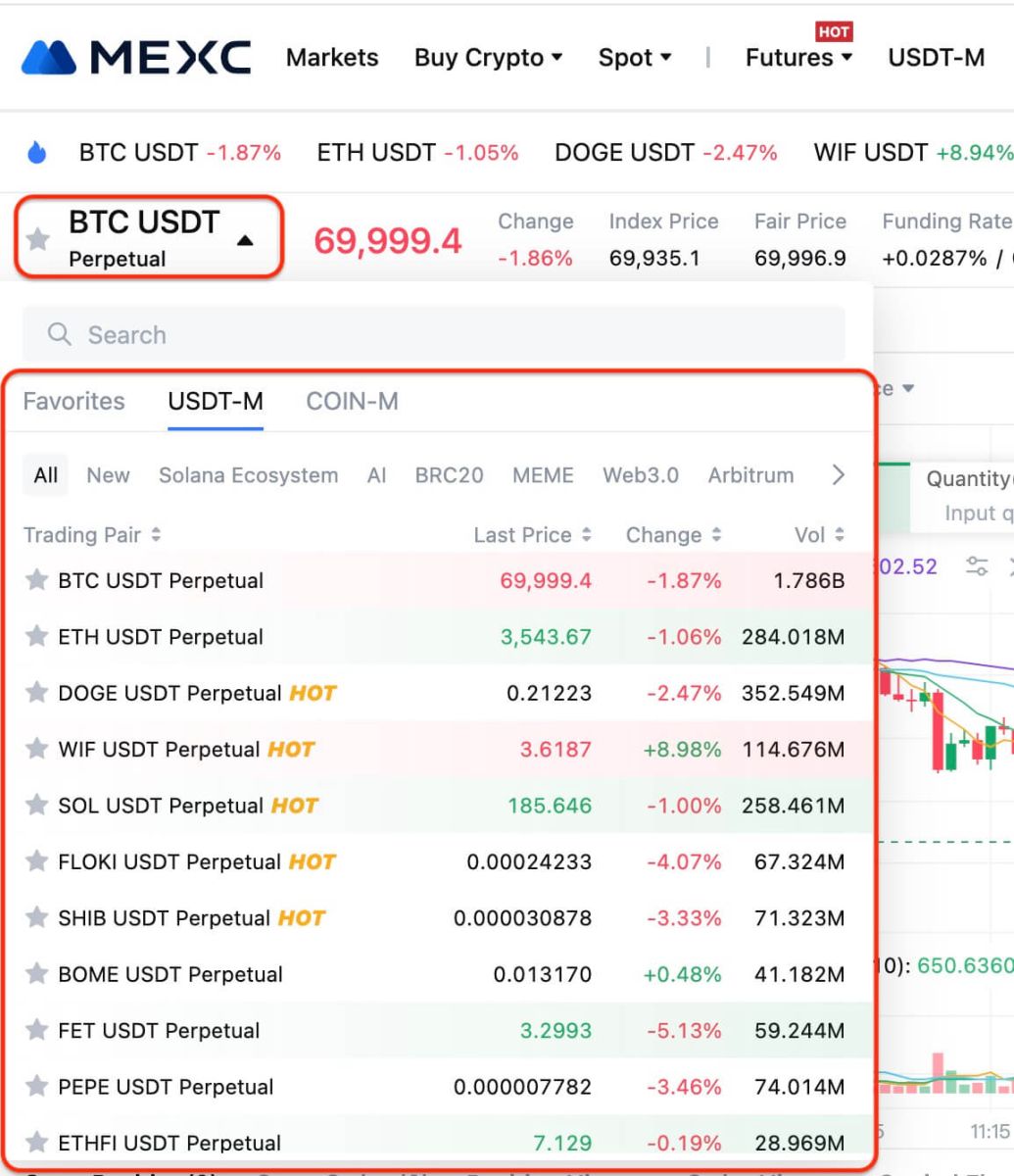

MEXC-Perpetual-Futures umfasst USDT-M-Futures und Coin-M-Futures. USDT-M-Futures sind unbefristete Futures, bei denen USDT als Marge verwendet wird. Coin-M-Futures sind Perpetual-Futures, bei denen die entsprechenden digitalen Vermögenswerte als Marge verwendet werden. Benutzer können verschiedene Handelspaare auswählen und je nach Bedarf handeln.

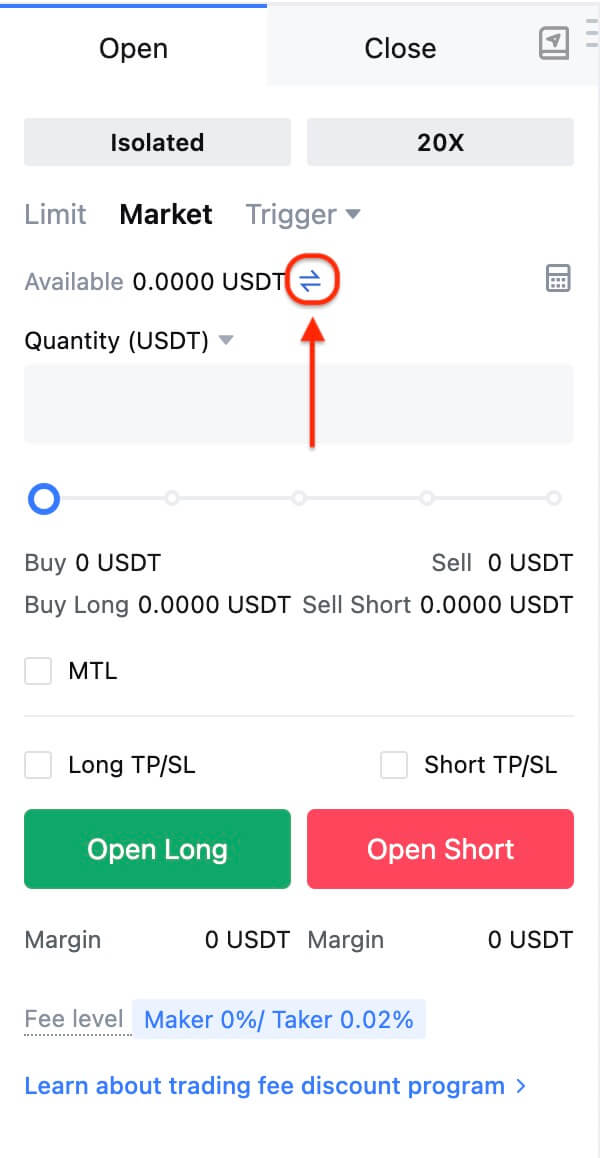

Wenn Sie bei Geldtransfers nicht über ausreichende Mittel verfügen, können Sie Gelder von Ihrem Spotkonto auf Ihr Futures-Konto überweisen. Wenn auf Ihrem Spotkonto kein Guthaben vorhanden ist, können Sie zunächst Fiat-Währungen aufladen oder handeln.

Um eine Bestellung aufzugeben, geben Sie die Bestellinformationen im Bestellfeld ein (einschließlich der Auswahl von Bestellart, Preis und Menge) und senden Sie dann die Bestellung ab.

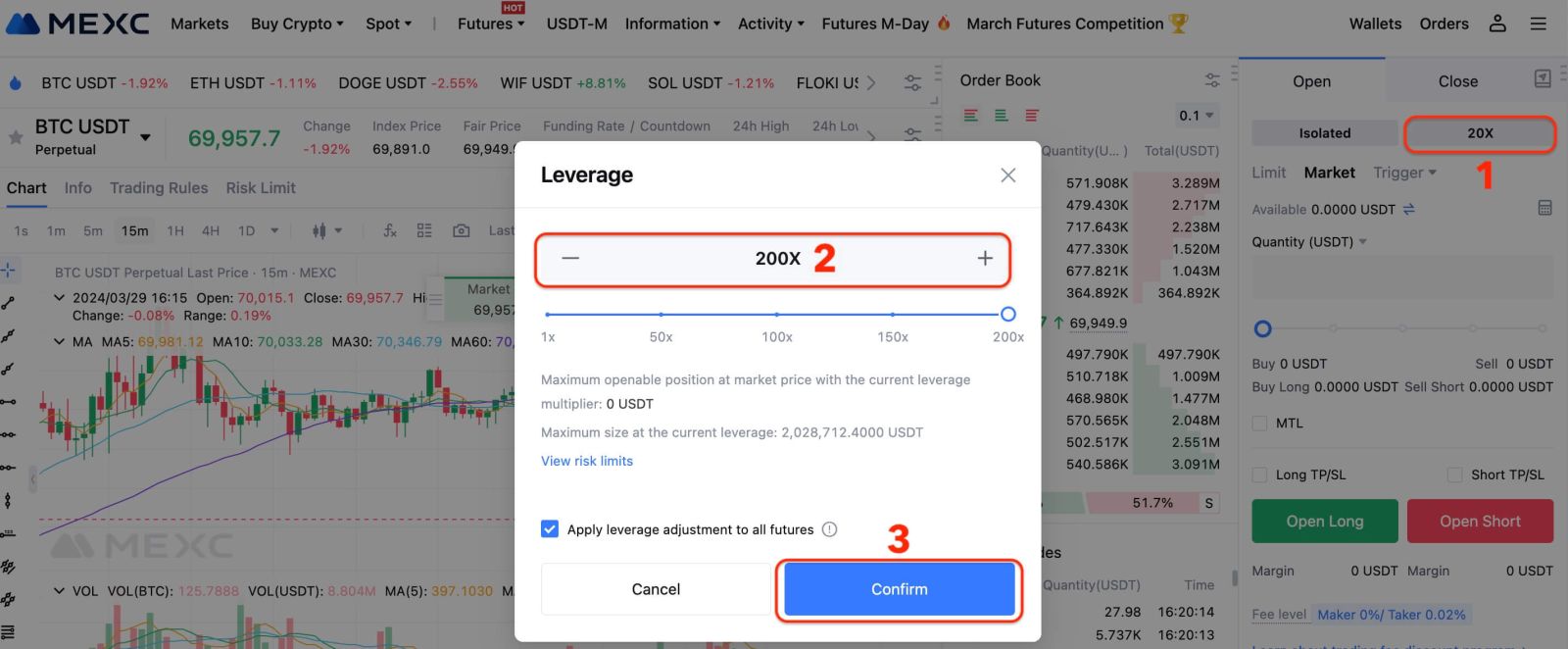

3. Hebelwirkung

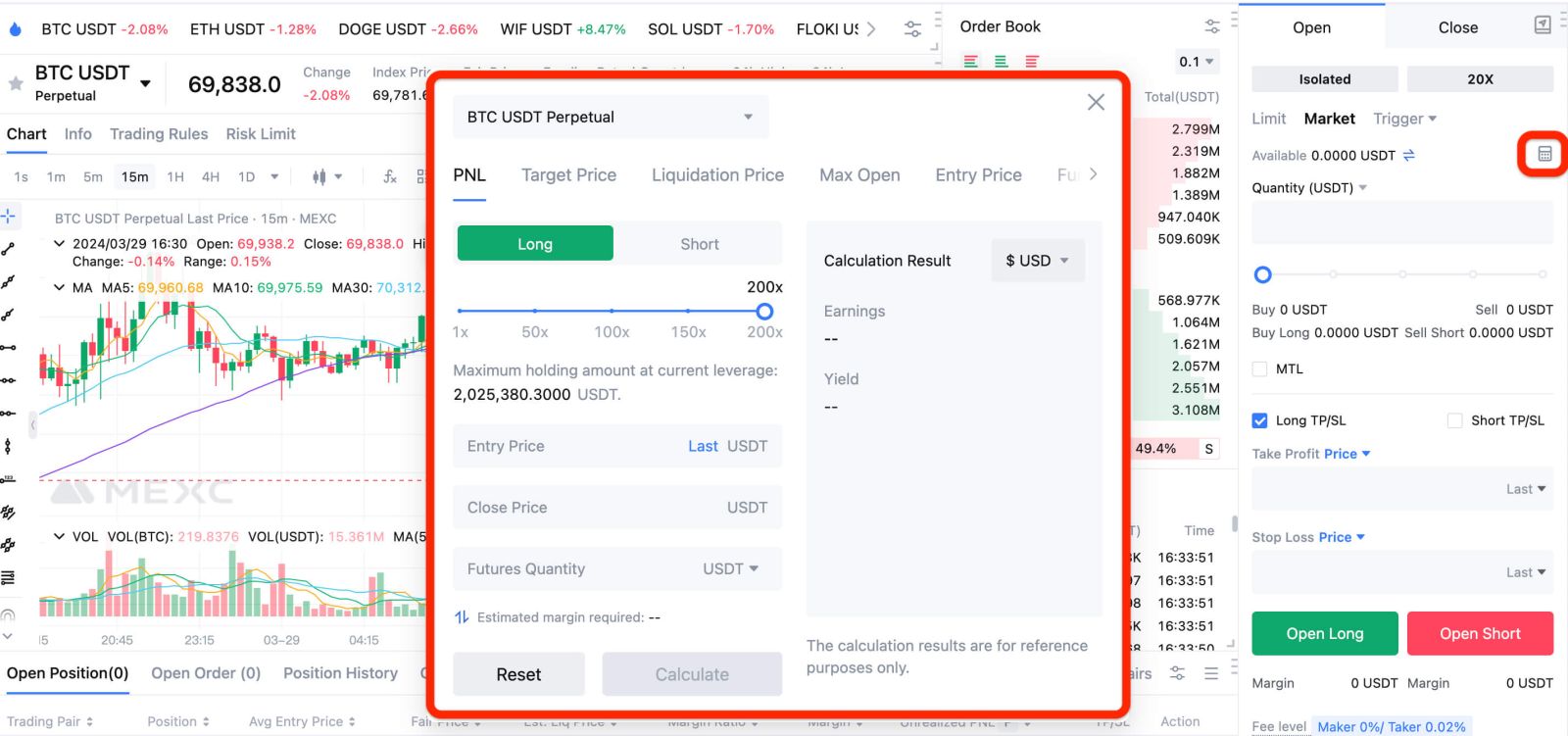

MEXC Perpetual Futures unterstützen eine Hebelwirkung von bis zu 200x. Der Leverage-Multiplikator kann je nach Futures-Handelspaar variieren. Der Hebel wird durch die Höhe der Anfangsmarge und der Wartungsmarge bestimmt. Diese Ebenen bestimmen die Mindestmittel, die für die Eröffnung und Aufrechterhaltung einer Position erforderlich sind.

*Derzeit können Benutzer im Hedge-Modus unterschiedliche Leverage-Multiplikatoren für Long- und Short-Positionen verwenden. Mit MEXC können Benutzer auch zwischen verschiedenen Margin-Modi wechseln, z. B. dem isolierten Margin-Modus und dem Cross-Margin-Modus.

3.1 So passen Sie den Multiplikator an

Beispiel : Wenn Sie derzeit eine Long-Position mit 30-facher Hebelwirkung haben und das Risiko durch Absicherung reduzieren möchten, können Sie die Hebelwirkung von 30-fach auf 20-fach anpassen. Klicken Sie auf die Schaltfläche [Long 30X] und stellen Sie das gewünschte Hebelverhältnis manuell auf 20x ein. Klicken Sie abschließend auf [Bestätigen], um den Hebel Ihrer Long-Position auf das 20-fache anzupassen.

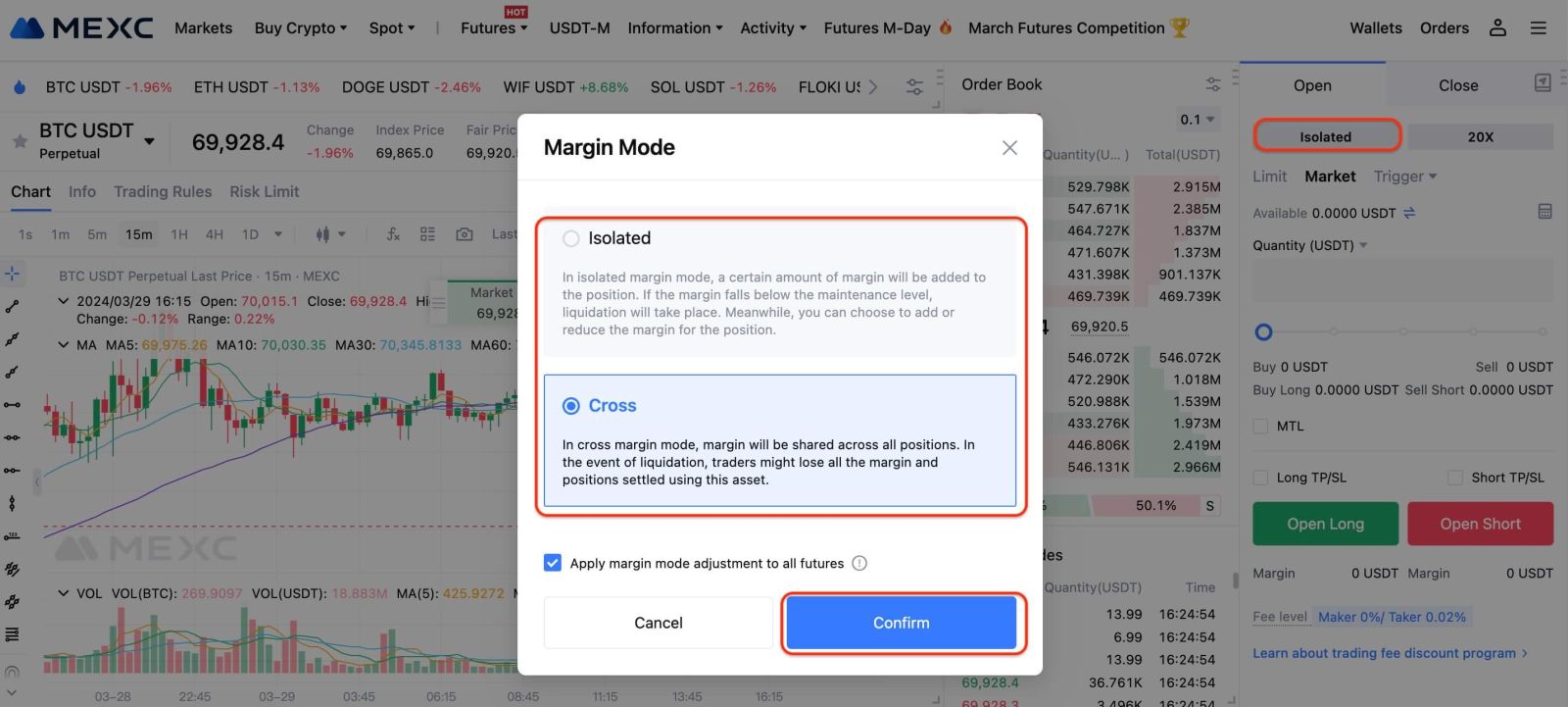

4. Cross-Margin-Modus

Im Cross-Margin-Modus wird der gesamte Kontostand als Marge zur Unterstützung aller Positionen verwendet und so eine Zwangsliquidation verhindert. Wenn bei diesem Margin-Modus der Nettoinventarwert nicht ausreicht, um die Mindestmargenanforderung zu erfüllen, wird eine Zwangsliquidation ausgelöst. Wenn eine Cross-Margin-Position liquidiert wird, erleidet der Benutzer Verluste aus allen Vermögenswerten auf dem Konto, mit Ausnahme der Marge, die für andere isolierte Margin-Positionen reserviert ist.

5. Isolierter Margin-Modus

Im isolierten Margin-Modus ist der maximale Verlust auf die anfängliche Marge und die zusätzliche Marge begrenzt, die für diese bestimmte isolierte Margin-Position verwendet werden. Wenn eine Position zwangsweise liquidiert wird, verliert der Benutzer nur die für die isolierte Margin-Position reservierte Marge und der Kontostand wird nicht für zusätzliche Mittel verwendet. Indem Sie die Marge für eine bestimmte Position isolieren, können Sie die potenziellen Verluste dieser Position begrenzen, was hilfreich sein kann, falls Ihre kurzfristige spekulative Handelsstrategie scheitert.

Benutzer haben die Möglichkeit, manuell Margin zu ihren isolierten Margin-Positionen hinzuzufügen, was zur Optimierung des Liquidationspreises beitragen kann.

*Standardmäßig arbeitet das System im isolierten Margin-Modus. Durch Klicken auf die Schaltfläche [Kreuz] wird der Modus auf den Kreuzrandmodus umgeschaltet.

*Derzeit unterstützen MEXC Perpetual Futures den Wechsel von isolierter Margin zu Cross-Margin. Bitte beachten Sie jedoch, dass es derzeit nicht möglich ist, vom Cross-Margin-Modus in den isolierten Margin-Modus zu wechseln.

5.1 Anpassen isolierter Positionen

Derzeit können Benutzer unterschiedliche Leverage-Verhältnisse für Long- und Short-Positionen verwenden. Sie können die Leverage-Verhältnisse für jede Position anpassen, vom Cross-Leverage bis zum isolierten Leverage.

5.2 So wechseln Sie

Beispiel : Wenn Sie derzeit eine Long-Position in BTC/USDT-Futures mit 30-facher Hebelwirkung haben und vom isolierten Margin-Modus zum Cross-Margin-Modus wechseln möchten, klicken Sie auf [Long 30X], dann auf [Cross] und dann auf [ Bestätigen], um den Wechsel abzuschließen.

6. Eröffnung von Long- und Short-Positionen

6.1 Long-Positionen (Kauf)

Wenn ein Händler vorhersagt, dass der zukünftige Marktpreis steigen wird, geht er Long-Positionen ein, indem er eine bestimmte Menge an Futures kauft. Eine Long-Position bedeutet, Futures zu einem angemessenen Preis zu kaufen und auf einen Anstieg des Marktpreises zu warten, bevor man verkauft (die Position schließt), um von der Preisdifferenz zu profitieren. Dies ähnelt dem Spothandel und wird oft als „Zuerst kaufen, später verkaufen“ bezeichnet.

6.2 Leerverkäufe tätigen (verkaufen)

Wenn ein Händler vorhersagt, dass der zukünftige Marktpreis sinken wird, geht er Leerverkäufe ein, indem er eine bestimmte Menge an Futures verkauft. Beim Leerverkauf geht es darum, Futures zu einem angemessenen Preis zu verkaufen und darauf zu warten, dass der Marktpreis sinkt, bevor man kauft (die Position schließt), um von der Preisdifferenz zu profitieren. Dies wird oft als „Zuerst verkaufen, später kaufen“ bezeichnet.

Wenn Sie diese Schritte abgeschlossen haben, herzlichen Glückwunsch! An diesem Punkt haben Sie erfolgreich gehandelt!

7. Aufträge

MEXC Futures bietet mehrere Auftragstypen an, um die Handelsanforderungen der Benutzer vollständig zu erfüllen.

7.1 Limit-Order

Mit einer Limit-Order können Benutzer einen bestimmten Preis festlegen, zu dem ihre Order ausgeführt werden soll. Die Bestellung wird zum angegebenen Preis oder einem günstigeren Preis, sofern verfügbar, ausgeführt.

Bei der Verwendung einer Limit-Order können Benutzer je nach ihren Handelsanforderungen auch die Art der Auftragsgültigkeit auswählen. Die Standardoption ist GTC (Good-Till-Canceled), es stehen jedoch auch andere Optionen zur Verfügung:

GTC (Good-Till-Canceled): Dieser Auftrag bleibt aktiv, bis er vollständig ausgeführt oder manuell storniert wird.

IOC (Immediate-Or-Cancel): Diese Order wird sofort zum angegebenen Preis ausgeführt oder storniert, wenn sie nicht vollständig ausgeführt werden kann.

FOK (Fill-Or-Kill): Diese Order muss sofort vollständig ausgeführt werden oder storniert werden, wenn sie nicht vollständig ausgeführt werden kann.

7.2 Marktordnung

Eine Market Order wird zum besten verfügbaren Preis im Orderbuch zum Zeitpunkt der Ordererteilung ausgeführt. Der Benutzer muss keinen bestimmten Preis festlegen, was eine schnelle Auftragsausführung ermöglicht.

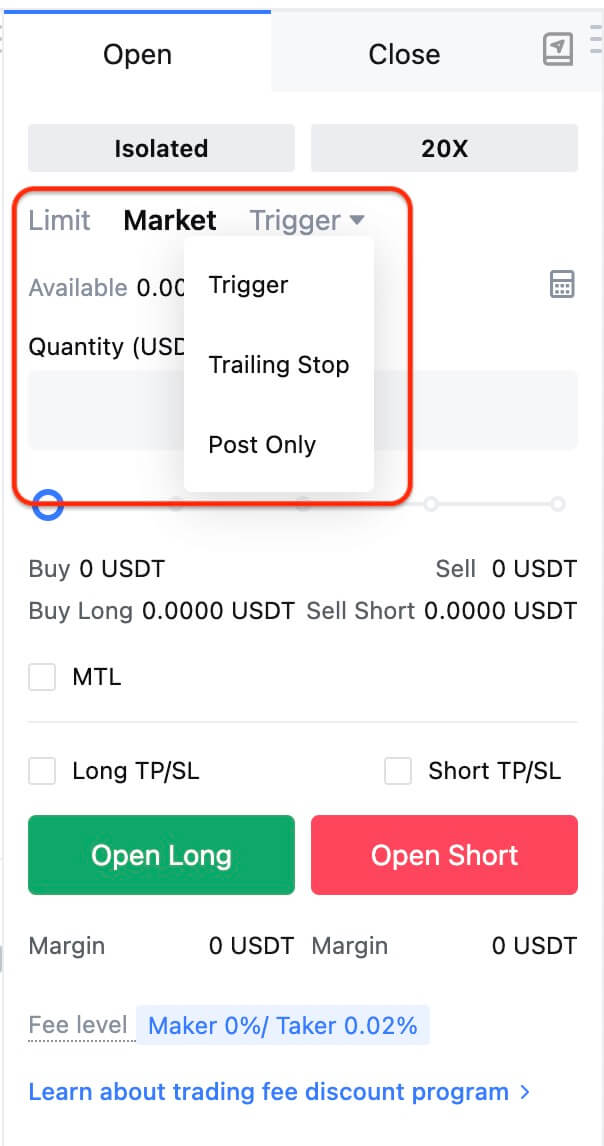

7.3 Stop-Order

Eine Stop-Order wird ausgelöst, wenn der ausgewählte Benchmark-Preis (Marktpreis, Indexpreis oder fairer Preis) den festgelegten Auslösepreis erreicht. Nach der Auslösung wird die Order zum angegebenen Orderpreis platziert (unterstützt Limit- oder Market-Orders).

7.4 Post-Only-

Order Eine Post-Only-Order soll sicherstellen, dass die Order als Maker-Order platziert und nicht sofort auf dem Markt ausgeführt wird. Als Maker können Benutzer die Vorteile genießen, Handelsgebühren als Liquiditätsanbieter zu erhalten, wenn ihre Aufträge ausgeführt werden. Sollte der Auftrag andernfalls mit bestehenden Aufträgen im Auftragsbuch übereinstimmen, wird er sofort storniert.

7.5 Trailing-Stop-Order

Eine Trailing-Stop-Order ist eine strategiebasierte Order, die den Marktpreis verfolgt und den Auslösepreis basierend auf Marktschwankungen anpasst. Die spezifische Berechnung für den Auslösepreis ist wie folgt:

Für Verkaufsaufträge: Tatsächlicher Auslösepreis = Höchster historischer Preis des Marktes – Trail-Varianz (Preisentfernung) oder Höchster historischer Preis des Marktes * (1 – Trail-Varianz %) (Verhältnis).

Für Kaufaufträge: Tatsächlicher Auslösepreis = niedrigster historischer Preis des Marktes + Trail-Varianz oder niedrigster historischer Preis des Marktes * (1 + Trail-Varianz %).

Benutzer können auch den Aktivierungspreis für die Bestellung auswählen. Das System beginnt erst mit der Berechnung des Auslösepreises, wenn die Bestellung aktiviert wird.

7.6 TP/SL-Auftrag

MEXC Futures unterstützt das gleichzeitige Setzen von [Take Profit]- und [Stop Loss]-Aufträgen. Wenn Sie beispielsweise eine Long-Position auf den BTC/USDT-Kontrakt zu einem Preis von 26.752 USDT eröffnen, können Sie Auslösepreise sowohl für [Take Profit]- als auch für [Stop Loss]-Orders festlegen.

Welche Vorteile bietet die Nutzung unbefristeter Verträge für Investitionen? Nehmen wir als Beispiel einen positiven Kontrakt:

Angenommen, die Händler A und B nehmen gleichzeitig am BTC-Handel teil, wobei A unbefristete MEXC-Kontrakte nutzt und B direkt Spotkäufe tätigt (entspricht 1-facher Hebelwirkung).

Zum Zeitpunkt der Eröffnung beträgt der BTC-Preis 7000 USDT und der Eröffnungswert beträgt 1 BTC für A und B. Der unbefristete MEXC-Kontrakt für BTC/USDT hat einen Kontraktwert von 0,0001 BTC pro Kontrakt.

7.7 Fallbeispiel „Kauf/Long“

Angenommen, der BTC-Preis steigt auf 7500 USDT. Vergleichen wir die Gewinnsituationen für Händler A und Händler B:

| Produkt | A – Perpetual Futures | B – Punkt |

| Eintrag Preis | 7000 USDT | 7000 USDT |

| Eröffnungswert | 10.000 Forts. (ungefähr 1 BTC) | 1 BTC |

| Hebelverhältnis | 100 x | 1x (keine Hebelwirkung) |

| Erforderliches Kapital | 70 USDT | 7000 USDT |

| Profitieren | 500 USDT | 500 USDT |

| Rendite | 714,28 % | 7,14 % |

7.8 Beispiel für einen Verkauf/Short-Fall

Angenommen, der BTC-Preis fällt auf 6500 USDT. Vergleichen wir die Gewinnsituationen für Händler A und Händler B:

| Produkt | A – Perpetual Futures | B – Punkt |

| Eintrag Preis | 7000 USDT | 7000 USDT |

| Eröffnungswert | 10.000 Forts. (ungefähr 1 BTC) | 1 BTC |

| Hebelverhältnis | 100 x | 1x (keine Hebelwirkung) |

| Erforderliches Kapital | 70 USDT | 7000 USDT |

| Profitieren | 500 USDT | - 500 USDT |

| Rendite | 714,28 % | - 7,14 % |

Durch den Vergleich der obigen Beispiele können wir sehen, dass Händler A mit 100-facher Hebelwirkung im Vergleich zu Händler B nur 1 % der Marge nutzte, aber dennoch den gleichen Gewinn erzielte. Dies verdeutlicht das Konzept „Kleine Investition, große Rendite“.

Wenn Sie mehr über die Ergebnisse der Datenberechnung erfahren möchten, können Sie die Funktion „Rechner“ auf unserer Handelsseite nutzen.

Erinnerung:

Das System ist standardmäßig auf den isolierten Randmodus eingestellt. Sie können in den Cross-Margin-Modus wechseln, indem Sie auf die Schaltfläche Cross-Margin klicken. Bitte beachten Sie, dass Benutzer derzeit bei MEXC Perpetual Futures von isolierter Margin zu Cross Margin wechseln können, nicht jedoch von Cross Margin zu isolierter Margin.